คำว่า “ติดบูโร” อาจเป็นเหมือนฝันร้ายสำหรับใครหลายคนที่กำลังวางแผนขอสินเชื่อส่วนบุคคลหรือทำธุรกรรมทางการเงินสำคัญ ๆ ไม่ว่าจะเป็นการซื้อบ้าน ซื้อรถ หรือขอเงินทุนหมุนเวียนธุรกิจ คำถามที่ตามมาคือ ติดบูโร คืออะไรกันแน่ เป็นแล้วจะแก้ไขได้อย่างไร และต้องใช้เวลานานแค่ไหนกว่าประวัติจะกลับมาเป็นปกติ หาคำตอบได้ในบทความนี้

เครดิตบูโรคืออะไร

ก่อนจะไปถึงคำว่าติดบูโร เราต้องเข้าใจก่อนว่า เครดิตบูโร คืออะไร เครดิตบูโร หรือชื่ออย่างเป็นทางการคือ บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (NCB) ทำหน้าที่เป็นเพียง “ศูนย์กลาง” ในการรวบรวมและจัดเก็บข้อมูลประวัติการขอสินเชื่อและประวัติการชำระหนี้ของเราจากสถาบันการเงินต่าง ๆ ที่เป็นสมาชิก เช่น ธนาคาร บริษัทบัตรเครดิต หรือบริษัทลีสซิ่ง ข้อมูลเหล่านี้จะถูกจัดทำเป็นรายงานข้อมูลเครดิต เพื่อให้สถาบันการเงินใช้เป็นส่วนหนึ่งในการพิจารณาอนุมัติสินเชื่อในอนาคต เครดิตบูโรจึงเปรียบเสมือนสมุดพกทางการเงินที่บันทึกพฤติกรรมและวินัยทางการเงินของเราไว้นั่นเอง

ติดบูโรคืออะไร เกิดจากกรณีไหนได้บ้าง

ในความเป็นจริงแล้ว คำว่า “ติดบูโร” เป็นเพียงคำพูดที่ใช้กันทั่วไปเพื่ออธิบายสถานการณ์ที่บุคคลมีประวัติการชำระหนี้ที่ไม่ดีปรากฏอยู่ในรายงานข้อมูลเครดิต จนอาจส่งผลให้การขอสินเชื่อครั้งใหม่ไม่ได้รับการอนุมัติ เครดิตบูโรไม่ได้มีหน้าที่ “ติดแบล็กลิสต์” ใคร แต่เป็นเพียงผู้รายงานข้อมูลตามความเป็นจริงเท่านั้น โดยสถานการณ์ที่คนส่วนใหญ่มองว่า ติดบูโรนั้น มักเกิดจากสาเหตุหลัก ๆ ดังนี้

- การค้างชำระหนี้ มีการชำระหนี้ล่าช้ากว่ากำหนด โดยเฉพาะอย่างยิ่งการค้างชำระนานเกิน 90 วัน

- การผิดนัดชำระหนี้ ไม่ชำระหนี้ตามเงื่อนไขที่ตกลงไว้กับสถาบันการเงิน

- มีหนี้ที่ยังไม่ได้ชำระ มีประวัติหนี้เก่าที่ยังค้างชำระและยังไม่ได้ปิดบัญชีให้เรียบร้อย

- ถูกฟ้องร้องในคดีที่เกี่ยวกับหนี้สิน มีประวัติการถูกดำเนินคดีจากสถาบันการเงิน

ติดเครดิตบูโร VS ติดแบล็กลิสต์ ไม่เหมือนกัน

นี่คือความเข้าใจผิดที่พบบ่อยที่สุด “ติดแบล็กลิสต์” เป็นคำที่ไม่มีอยู่จริงในระบบของเครดิตบูโร อย่างที่กล่าวไปว่าหน้าที่ของเครดิตบูโรคือการรวบรวมและนำเสนอข้อมูลเท่านั้น ไม่ได้มีอำนาจในการขึ้นบัญชีดำหรือตัดสินว่าใครควรกู้ผ่านหรือไม่ผ่าน การพิจารณาอนุมัติสินเชื่อเป็นอำนาจและหลักเกณฑ์ของแต่ละสถาบันการเงินโดยตรง ดังนั้น การที่กู้ไม่ผ่านเพราะมีประวัติชำระหนี้ไม่ดี จึงเป็นผลมาจากการพิจารณาของสถาบันการเงินโดยอ้างอิงข้อมูลจากรายงานเครดิตบูโร ไม่ใช่เพราะเครดิตบูโรติดแบล็กลิสต์เรา

สถานะเครดิตบูโรมีอะไรบ้าง

ในรายงานข้อมูลเครดิต จะมีรหัสสถานะที่บ่งบอกพฤติกรรมการชำระหนี้ของเรา ซึ่งสถานะที่สำคัญและควรรู้จัก ได้แก่

- 010/10 สถานะปกติ ชำระตรงเวลา ไม่มียอดค้าง

- 011/11 สถานะปิดบัญชี ชำระหนี้ครบถ้วนเรียบร้อยแล้ว

- 020/20 สถานะหนี้ค้างชำระเกิน 90 วัน ซึ่งเป็นสถานะที่ส่งผลกระทบต่อการพิจารณาสินเชื่อมากที่สุด

- 030/30 สถานะอยู่ในกระบวนการทางกฎหมาย

- 042/42 สถานะโอนหรือขายหนี้ที่ค้างชำระเกิน 90 วัน

เช็กเครดิตบูโรได้ที่ไหนบ้าง

การตรวจสอบข้อมูลเครดิตของตัวเองเป็นสิทธิขั้นพื้นฐานที่เราทุกคนควรทำเป็นประจำอย่างน้อยปีละ 1 ครั้ง เพื่อตรวจสอบความถูกต้องและวางแผนการเงินล่วงหน้า โดยสามารถเช็คเครดิตบูโรด้วยตัวเองได้หลายช่องทาง เช่น

- ศูนย์ตรวจเครดิตบูโร

- ผ่าน Mobile Banking Application ของธนาคารต่าง ๆ

- ที่ทำการไปรษณีย์ไทย

- เคาน์เตอร์ธนาคารที่เป็นตัวแทน

ติดเครดิตบูโร มีวิธีแก้อย่างไร

เมื่อรู้ตัวว่ามีประวัติที่ไม่ดีปรากฏอยู่ อย่าเพิ่งท้อใจ เพราะทุกปัญหามีทางออกเสมอ

1. ตรวจสอบประวัติเครดิตบูโรของตัวเอง

ขั้นตอนแรกคือการตรวจข้อมูลเครดิตของตัวเอง เพื่อให้เห็นภาพรวมของหนี้สินทั้งหมดว่ามีรายการอะไรบ้าง ยอดหนี้เท่าไหร่ และสถานะเป็นอย่างไร การมีข้อมูลที่ถูกต้องอยู่ในมือคือจุดเริ่มต้นของการวางแผนแก้ไขปัญหา

2. ชำระหนี้ที่มีอยู่ให้หมด

หัวใจสำคัญที่สุดคือการจัดการหนี้สินที่ค้างอยู่ให้หมด โดยเฉพาะหนี้ที่มีสถานะค้างชำระเกิน 90 วัน ควรติดต่อสถาบันการเงินเจ้าหนี้เพื่อเจรจาขอชำระหนี้และปิดบัญชีให้เรียบร้อย เมื่อชำระหนี้เสร็จสิ้น สถานะในเครดิตบูโรจะเปลี่ยนเป็น “ปิดบัญชี”

3. ทำการรวมหนี้

หากมีหนี้สินหลายก้อนจากหลายสถาบันการเงิน การขอ “สินเชื่อรวมหนี้” (Debt Consolidation) จากสถาบันการเงินแห่งใหม่เพื่อนำเงินมาปิดหนี้เก่าทั้งหมด แล้วผ่อนชำระกับเจ้าหนี้รายใหม่เพียงรายเดียว อาจเป็นทางเลือกที่ดี เพราะจะช่วยให้การบริหารจัดการหนี้ง่ายขึ้นและอาจได้รับอัตราดอกเบี้ยที่ต่ำลง

4. สร้างสถานะเครดิตบูโรใหม่

หลังจากเคลียร์หนี้เก่าไปแล้ว การสร้างประวัติการเงินที่ดีขึ้นมาใหม่เป็นสิ่งจำเป็น อาจเริ่มจากการสมัครบัตรเครดิตหรือสินเชื่อเล็ก ๆ น้อย ๆ ที่อนุมัติไม่ยาก และสิ่งสำคัญที่สุดคือต้องชำระให้ตรงเวลาและเต็มจำนวนทุกงวดอย่างสม่ำเสมอ เพื่อสร้างความน่าเชื่อถือทางการเงินขึ้นมาใหม่

ติดเครดิตบูโร กู้สินเชื่อได้ไหม

โดยทั่วไปแล้ว สถาบันการเงินมักจะไม่อนุมัติสินเชื่อให้กับผู้ที่มีสถานะค้างชำระเกิน 90 วัน อย่างไรก็ตาม หากคุณได้ทำการชำระหนี้และปิดบัญชีเรียบร้อยแล้ว และเริ่มสร้างประวัติการชำระหนี้ที่ดีขึ้นมาใหม่เป็นระยะเวลาหนึ่ง (อย่างน้อย 6-12 เดือน) โอกาสในการได้รับการอนุมัติสินเชื่อครั้งใหม่ก็จะค่อย ๆ เพิ่มขึ้น ขึ้นอยู่กับนโยบายของแต่ละสถาบันการเงิน หมายถึงการกู้เงินจากสถาบันทางการเงินที่ไม่ใช่ธนาคาร (Non-Bank) เป็นอีกหนึ่งช่องทางสำหรับผู้ที่ต้องการทำธุรกรรมทางการเงิน

ติดเครดิตบูโรกี่ปี ถึงจะหลุด

ตามกฎหมาย เครดิตบูโรจะจัดเก็บข้อมูลประวัติการชำระหนี้ย้อนหลังไว้ไม่เกิน 3 ปี (36 เดือน) นับจากวันที่ได้รับข้อมูลจากสถาบันการเงิน หมายความว่า หากคุณปิดบัญชีหนี้ที่เคยค้างชำระเรียบร้อยแล้ว ข้อมูลของบัญชีนั้นจะยังคงแสดงอยู่ในรายงานต่อไปอีก 3 ปี ก่อนที่จะถูกลบออกจากรายงานไปโดยอัตโนมัติ

สรุปบทความ

การทำความเข้าใจว่า ติดบูโร คืออะไร และ เครดิตบูโร คืออะไร อย่างถูกต้อง จะช่วยให้เราไม่ตื่นตระหนกจนเกินไป และสามารถวางแผนจัดการปัญหาได้อย่างเป็นระบบ หัวใจสำคัญคือการมีวินัยทางการเงิน การชำระหนี้ให้ตรงเวลา และการตรวจสอบสถานะของตัวเองอย่างสม่ำเสมอ เพื่อรักษาประวัติทางการเงินให้ดีและพร้อมสำหรับทุกโอกาสสำคัญในชีวิต

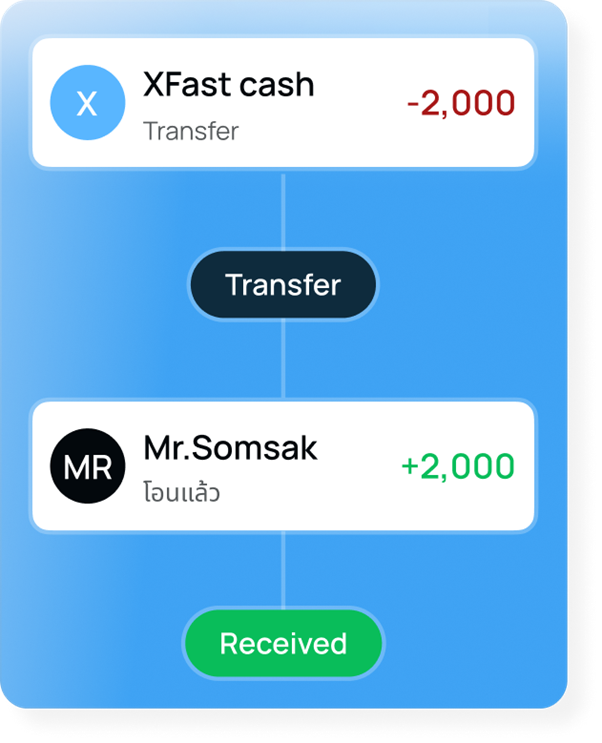

สำหรับสถานการณ์ฉุกเฉินที่จำเป็นต้องใช้เงิน บริการรูดบัตรเครดิตเป็นเงินสดจาก XFast Cash คือทางออกที่สะดวก เราช่วยเปลี่ยนวงเงินในบัตรเครดิตของคุณเป็นเงินสดโอนเข้าบัญชีได้ทันทีภายใน 2 นาที ตลอด 24 ชั่วโมง ด้วยบริการที่ถูกกฎหมายและปลอดภัยสูงสุดจากประสบการณ์กว่า 17 ปี คุณจึงมั่นใจได้ว่าทุกธุรกรรมจะโปร่งใสและข้อมูลของคุณจะปลอดภัย 100%

สำหรับท่านที่สนใจบริการรูดบัตรเครดิตเป็นเงินสด สามารถติดต่อได้ที่:

LINE ID: @XFASTCASH